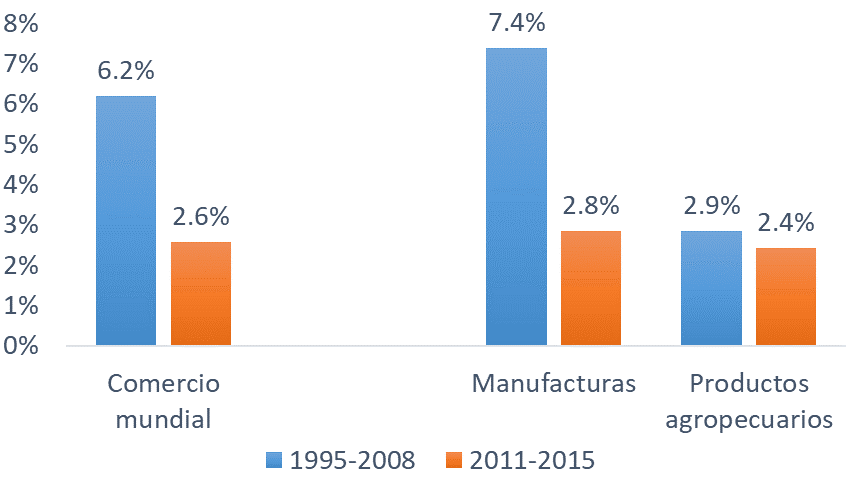

En la etapa postcrisis el volumen del comercio mundial registró una notable desaceleración con respecto a la etapa previa: entre 1995 y 2008 la tasa de expansión anual de los flujos reales globales fue de 6,2%, mientras que en 2011-2015 solo se incrementó 2,6% cada año (gráfico 1). Esta ralentización se debió sobre todo al menor ritmo de crecimiento del comercio de manufacturas, que habían impulsado el intercambio durante aquella etapa gracias, principalmente, a la expansión de las cadenas globales de valor. El comercio agropecuario, por su parte, aunque no fue partícipe de aquel período de bonanza, tampoco ha sufrido una desaceleración tan marcada: en 1995-2008 el ritmo de crecimiento anual promedio fue de 2,9% anual acumulativo (a.a.), y en 2011-2015 de 2,4% a.a.

Gráfico 1. Comercio mundial total y por rubros seleccionados

(Tasas de variación promedio anual)

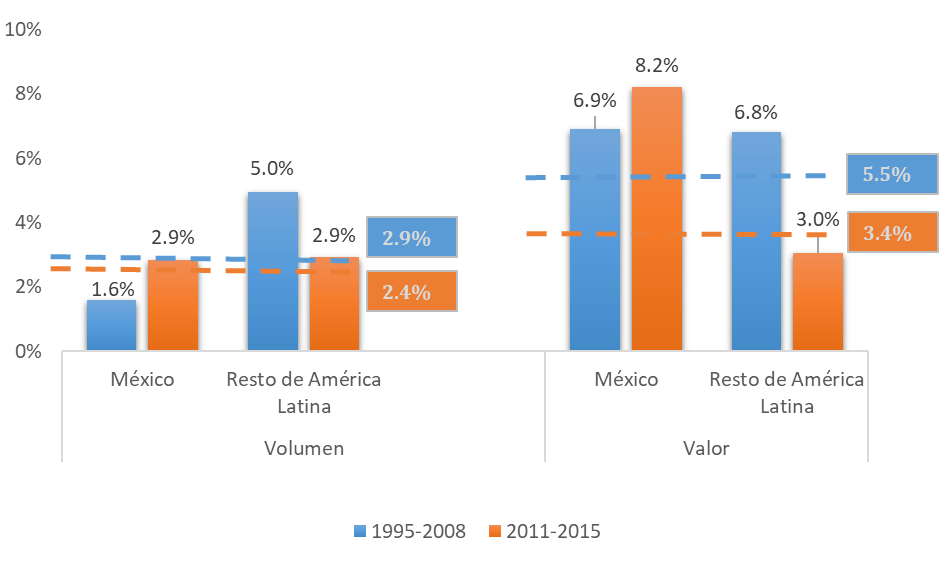

El desempeño de América Latina como exportador de productos agropecuarios ha sido mejor al promedio global en el período postcrisis, sus exportaciones reales se expandieron 2,9% a.a. entre 2011 y 2015, 0,5 p.p. más que el total mundial (gráfico 2). Sin embargo, con respecto a la etapa previa se evidencia una dualidad: mientras que México ha mostrado una aceleración en el ritmo de expansión de sus envíos agropecuarios (de 1,6% a.a. a 2,9% a.a.), el resto de América Latina registró una desaceleración (de 5,0% a.a. a 2,9% a.a.). Este diferencial es aún mayor si se consideran los flujos en términos nominales, ya que el valor de las exportaciones agropecuarias mexicanas registró una notable expansión de 8,2% anual entre 2011 y 2015, un ritmo que más que duplica la tasa del comercio global del sector (3,4% a.a.); mientras que el resto de América Latina solo aumentó el valor de sus ventas externas 3,0% a.a. Este panorama es consecuencia de que los productos agropecuarios mexicanos enfrentan mejores precios en sus mercados que aquellos colocados por el resto de la región.

Gráfico 2. Exportaciones agropecuarias de México y el resto de América Latina, en valor y volumen

(Tasa de variación promedio anual, 1995-2008 y 2011-2015)

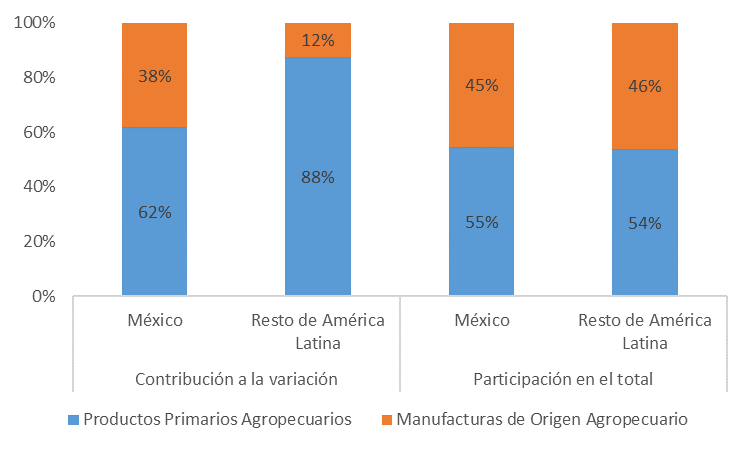

En términos de contribución a la expansión del valor exportado, tanto en México como en el resto de América Latina, han sido los productos primarios agropecuarios, es decir los de menor grado de elaboración, los que han impulsado el crecimiento desde 2011 (gráfico 3). En México, 62% del crecimiento de debió a los mayores envíos de productos primarios, y en el resto de la región estos explicaron 88% del aumento. Esto ocurre a pesar de que la canasta de ambos está relativamente balanceada entre los grupos de bienes. Las exportaciones de México estuvieron estimuladas sobre todo por la demanda de Estados Unidos, hacia donde destina alrededor de 70% de sus ventas externas agropecuarias. En el caso del resto de América Latina, fue China el principal motor de los envíos del sector, aun cuando sus mercados están relativamente más diversificados.

Gráfico 3. Valor de las exportaciones agropecuarias de México y el resto de América Latina, según grado de elaboración

(Contribución a la variación y participación en el total, 2011-2015)

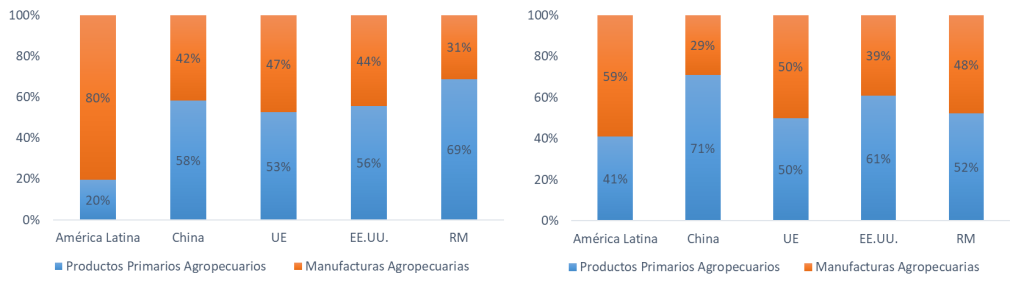

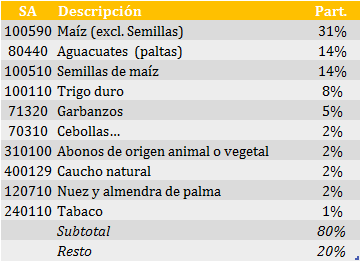

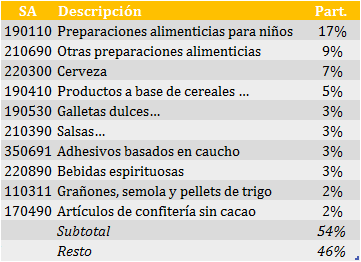

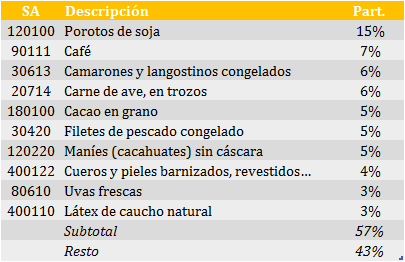

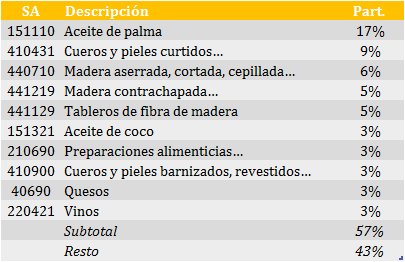

Si se observan ambos aspectos en forma conjunta -destinos y productos- se encuentra un importante aspecto de los flujos agropecuarios intrarregionales: estos se hallan relativamente más concentradas en productos de mayor elaboración (gráfico 4). La canasta de exportaciones agropecuarias de México al resto de América Latina está compuesta en un 80% por manufacturas de origen agropecuario, mientras que a todos los restantes destinos el peso de los productos primarios es relativamente mayor. En el resto de América Latina 60% de los envíos intrarregionales son manufacturas. Incluso cuando se analiza dentro de la canasta de exportación de México a la región se observa que además las manufacturas agropecuarias se encuentran más diversificadas: en los productos primarios 10 productos explican 80% de los envíos, mientras que en manufacturas los primeros 10 cubren 54% (cuadro 1). Para el resto de América Latina las canastas de primarios y manufacturas muestran el mismo nivel de concentración: los primeros 10 productos cubren casi 60% de las ventas a México (cuadro 2).

Gráfico 4. Composición de las exportaciones agropecuarias, según grado de elaboración, 2011-2015

México Resto de América Latina

Cuadro 1. Participación de las principales subpartidas en las exportaciones totales de México al resto de América Latina, 2011-2015

| Productos Primarios | Manufacturas de Origen Agropecuario |

|

|

Cuadro 2. Participación de las principales subpartidas en las exportaciones totales de América Latina a México, 2011-2015

| Productos Primarios | Manufacturas de Origen Agropecuario |

|

|

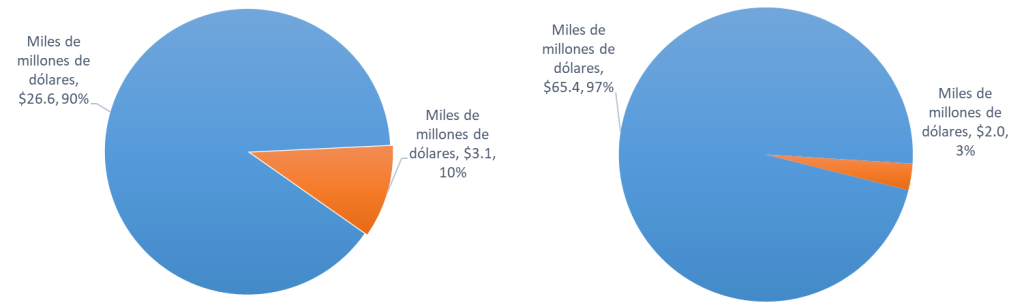

Sin embargo, la participación de México como proveedor de productos agropecuarios en el resto de América Latina, y viceversa, es relativamente baja (gráfico 5). El resto de la región abastece solo 10% de las importaciones agropecuarias mexicanas, un mercado de aproximadamente US$ 30.000 millones anuales (promedio 2011-2015). Por su parte, México provee solo un 3% del total de las compras de productos agropecuarios que realiza el resto del mercado latinoamericano (aproximadamente US$ 67.000 millones anuales entre 2011 y 2015).

Gráfico 5. Importancia relativa de los mercados

Desde otro ángulo, es interesante observar que el total de exportaciones agropecuarias del resto de América Latina (un flujo en torno a los US$ 225 mil millones), solo 1% está destinado a México. A su vez, del total de este tipo de exportaciones mexicanas (unos US$ 27 mil millones) un 7% va al resto de la región.

Estas bajas participaciones relativas pueden ser resultado de varios factores como la existencia de barreras comerciales, la distancia geográfica o bajos niveles de complementariedad, entre otros. En particular, los aranceles entre México y el resto de América Latina en el sector agropecuario son relativamente altos. México cuenta con acuerdos de liberalización comercial con 10 países de la región: 5 centroamericanos (Costa Rica, Nicaragua, El Salvador, Guatemala y Honduras) y 5 sudamericanos (Chile, Colombia, Bolivia, Perú y Uruguay).

Es decir, que los principales productos y exportadores de productos agropecuarios sudamericanos no cuentan con acceso preferencial en el mercado mexicano,[1] así como tampoco México tiene acceso a algunos de los mercados más grandes de la subregión como Argentina y Brasil. Otro punto es que el grado de liberalización que acordó en los tratados bilaterales y regionales es, en general, menor para los productos de mayor elaboración. Por lo tanto, se puede inferir que los niveles de protección del sector agropecuario mexicano son parte de la explicación de su estructura de abastecimiento: mientras que para la mayoría de los latinoamericanos existe aún un porcentaje significativo de líneas que pagan arancel, casi la totalidad de los productos agropecuarios de Canadá y Estados Unidos acceden al mercado libre de aranceles.

En conclusión, los flujos agropecuarios existentes entre México y el resto de América Latina muestran que existe un potencial para el comercio intrarregional en el sector por doble vía: primero, porque actualmente la participación en los mercados relativos es baja, es decir que hay espacio para crecer; segundo, porque los flujos están relativamente más concentrados en productos de mayor elaboración, y por lo tanto el mercado latinoamericano sería una buena oportunidad para crecer en términos de innovación. Además, el aprovechamiento de este comercio disminuiría los riesgos de la dependencia de la economía mexicana del sector agropecuario estadounidense, y ampliaría los mercados de destino para los países de la región, altamente concentrado en Asia. Sin embargo, la existencia de barreras al comercio limita la posibilidad de explotar estas potencialidades. Las nuevas negociaciones de México con Argentina y Brasil[2] podrían ayudar a superar algunas de las barreras existentes y contribuirían además a cerrar un eslabón significativo en el proceso de integración de América Latina.

[1] Para más detalles sobre los niveles de acceso de los productos agropecuarios latinoamericanos al mercado mexicano ver nota de Conexión INTAL de abril de 2017 “México: ¿Oportunidades para el sector agropecuario latinoamericano?”.

[2] Para más detalles sobre las negociaciones mencionadas ver las notas de Conexión INTAL de junio de 2017 “México busca sellar nuevos acuerdos comerciales con Argentina y Brasil” y de septiembre de 2017 “Argentina y México avanzan en la Ampliación de Acuerdo de Complementación Económica”